Εννέα παράγοντες που πρέπει να γνωρίζουν οι επενδυτές για τα ελληνικά εταιρικά ομόλογα

Εννέα παράγοντες που πρέπει να γνωρίζουν οι επενδυτές για τα ελληνικά εταιρικά ομόλογα

Εννέα παράγοντες που πρέπει να γνωρίζουν οι επενδυτές για τα ελληνικά εταιρικά ομόλογα

O γνωστός Αμερικάνος συγγραφέας John Naisbitt διατείνεται ότι «ο πιο αξιόπιστος τρόπος για να προβλέψεις το μέλλον, είναι να κατανοήσεις τι γίνεται στο παρόν». Χρειάζεται, λοιπόν, να κατανοήσουμε το παρόν για να βρούμε πιθανές ευκαιρίες για το μέλλον. Τα ελληνικά εταιρικά ομολόγα σημειώνουν υψηλές αποδόσεις (yields). Οι προσδοκίες μεγάλου τμήματος της αγοράς για σημαντικό κίνδυνο της ελληνικής οικονομίας, έχουν μειώσει το ενδιαφέρον αρκετών επενδυτών για τα ελληνικά εταιρικά ομόλογα.

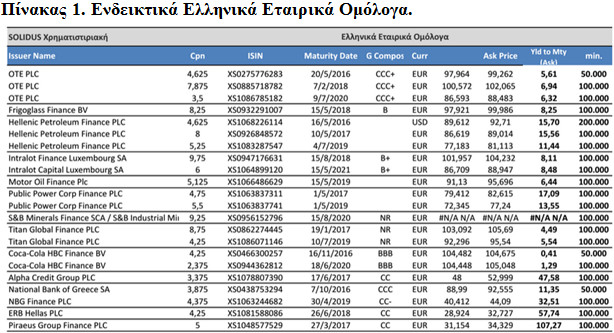

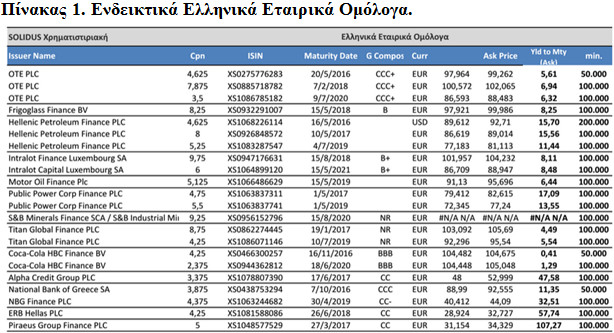

Στο παρακάτω πίνακα 1 παρουσιάζονται ενδεικτικές περιπτώσεις ελληνικών εταιρικών ομολόγων. Μια πρώτη διάκριση αφορά τα τραπεζικά ομόλογα και τα υπόλοιπα. Τα πρώτα έχουν μέγιστες αποδόσεις σε σχέση με τα δεύτερα. Ένα επιπλέον χαρακτηριστικό τους είναι το υψηλό ετήσιο κουπόνι που πρόσφεραν για να είναι ελκυστικές έναντι του σχετικά ισχυρού country risk (κίνδυνος χώρας). Επίσης οι αποδόσεις τους είναι σημαντικά ανώτερες από τον πληθωρισμό.

Παράλληλα, σημαντικό το γεγονός ότι τα περισσότερα εταιρικά ομόλογα είναι διαπραγματεύσιμα με discount αφού στην πλειοψηφία τους κινούνται κάτω από το 100. Συνάμα επιτυγχάνουν ιδιαίτερα σημαντικές αποδόσεις στη λήξη (yield to maturity).

Πίνακας 1. Ενδεικτικά Ελληνικά Εταιρικά Ομόλογα.

Ο κόσμος των ομολόγων

Κοινό τόπο αποτελεί ότι η αγορά ομολόγων έχει αρχίσει να ελκύει, μεταξύ άλλων, και το ενδιαφέρον των ιδιωτών επενδυτών. Μέσω της αγοράς ομολόγων ο επενδυτής μπορεί να «απολαύσει» τόκους, υπεραξίες, αλλά και πολλές συγκινήσεις λόγω του τρόπου καθημερινής διαπραγμάτευσης τους.

Το ομόλογο είναι ένας επενδυτικός τίτλος χρέους, στον οποίο αναγράφεται ότι ο κάτοχός του έχει δανείσει ένα χρηματικό ποσό στον εκδότη του. Ο εκδότης του ομολόγου υποχρεούται, συνήθως, να καταβάλλει στον κάτοχό του ένα σταθερό ποσό τόκου σε τακτά χρονικά διαστήματα και κατά την ημερομηνία λήξης του ομολόγου να επιστρέψει σε αυτόν την ονομαστική του αξία, ουσιαστικά το αρχικό του κεφάλαιο.

Τα ομόλογα διακρίνονται σε τέσσερις βασικές κατηγορίες, ανάλογα με τον εκδότη τους: (α) σε κρατικά ομόλογα (π.χ. ομόλογα ελληνικού δημοσίου), (β) σε δημοτικά ομόλογα (π.χ. ομόλογα που εκδίδουν οι αρχές των πολιτειών των Η.Π.Α.), (γ) σε υπερεθνικά ομόλογα (π.χ. ομόλογα Παγκόσμιας Τράπεζας), (δ) σε εταιρικά ομόλογα (όπως π.χ. ομόλογα του ΟΤΕ).

Με τα ακόλουθα χαρακτηριστικά, ο επενδυτής μπορεί να περιγράψει πλήρως και να αναγνωρίσει εύκολα οποιοδήποτε ομόλογο στις διεθνείς αγορές: (α) ο εκδότης του ομολόγου, (β) η ονομαστική του αξία, (γ) το κουπόνι (τοκομερίδιο του ομολόγου), (δ) η περιοδικότητα καταβολής του κουπονιού, (ε) η ημερομηνία λήξης, (στ) το νόμισμα, (ζ) η πιστοληπτική ικανότητα του εκδότη.

Κίνδυνοι – αβεβαιότητες ομολόγων

Κοινή αντίληψη είναι ότι η επένδυση σε ομόλογα σε καμία περίπτωση δεν μπορεί να θεωρηθεί απόλυτα ασφαλής. Η συνολική απόδοση κάθε ομολόγου αποτελείται από δύο συστατικά μέρη: α) την τιμή που θα εισπράξουμε από την εξαργύρωση του ομολόγου και β) το επιτοκιακό εισόδημα που προβλέπεται από την είσπραξη των κουπονιών και από την επανεπένδυσή τους στο τρέχον επιτόκιο της αγοράς.

Ακολούθως, ο καλύτερος (αλλά όχι ο ακριβέστερος) τρόπος για να εκτιμήσουμε τη συνολική απόδοση ενός ομολόγου είναι να δεχτούμε ότι επανεπενδύουμε κάθε κουπόνι που εισπράττουμε μέχρι και τη λήξη του, με αποτέλεσμα η συνολική απόδοση της επένδυσης να εισπράττεται στη λήξη της. Η επένδυση σε ομόλογα έχει τέτοια χαρακτηριστικά που ενδέχεται να καταστήσει αβέβαια το ένα ή και τα δύο αυτά μέρη της συνολικής τους απόδοσης. Οι συνήθεις αβεβαιότητες – κίνδυνοι των ομολόγων έχουν ως εξής:

1. Η αβεβαιότητα της επανεπένδυσης των τόκων

Επειδή στον υπολογισμό της συνολικής απόδοσης του ομολόγου μας έχουμε υπολογίσει και την επανεπένδυση κάθε κουπονιού που εισπράττουμε με το τρέχον επιτόκιο της αγοράς, υπάρχει ο κίνδυνος αυτό το επιτόκιο να μειωθεί στο μέλλον.

Μια μείωση του επιτοκίου της αγοράς, που θα συμβεί απροσδόκητα μετά την ημερομηνία αγοράς του ομολόγου, θα μας αναγκάσει να επανεπενδύσουμε τα εναπομείναντα κουπόνια του με χαμηλότερο επιτόκιο από αυτό που είχαμε προϋπολογίσει και τελικά η συνολική μας απόδοση στη λήξη θα είναι χαμηλότερη. Συνεπώς, όσο πιο μακροχρόνιο είναι το ομόλογο τόσο πιο μεγάλη είναι η αβεβαιότητα επανεπένδυσης των κουπονιών, καθώς τόσο περισσότερα κουπόνια πρέπει να επανεπενδυθούν σε πιο μακρόχρονες χρονικές περιόδους.

Παράλληλα, όσο πιο μεγάλο είναι το κουπόνι, ή αντίστοιχα όσο πιο μεγάλο premium έχει το ομόλογο που επιλέγουμε, τόσο μεγαλύτερη είναι η αβεβαιότητα της επανεπένδυσης των τόκων. Από την άλλη πλευρά, τα ομόλογα μηδενικού κουπονιού δεν έχουν καμία αβεβαιότητα επανεπένδυσης, καθώς η συνολική τους απόδοση στη λήξη είναι εξασφαλισμένη με ακρίβεια από την ημέρα αγοράς τους. Αυτό που πρέπει να γνωρίζουμε καλά είναι ότι η αβεβαιότητα επανεπένδυσης των κουπονιών αντισταθμίζεται από την αρνητική επίδραση των επιτοκίων, καθώς οι δύο αυτές ιδιότητες των ομολόγων επηρεάζουν αντίστροφα τη συνολική τους απόδοση.

2. Ο πληθωρισμός

Τονίζεται ότι η συνολική απόδοση του ομολόγου μας είναι απλώς μια ονομαστική απόδοση που δεν μας διασφαλίζει από τον πληθωρισμό. Ωστόσο, η πιθανότητα αύξησης του πληθωρισμού, πάνω από τα προβλεπόμενα επίπεδα, είναι μεγαλύτερη όσο πιο μακροπρόθεσμη είναι η λήξη του ομολόγου. Ένας κλασικός τρόπος αντιμετώπισης του ενδεχομένου απροσδόκητης αύξησης του πληθωρισμού είναι η επένδυση σε ομόλογα κυμαινόμενου επιτοκίου, που μπορεί να λειτουργούν είτε με τη χρήση κουπονιού συνδεδεμένου με τον πληθωρισμό είτε κυμαινόμενου κουπονιού συνδεδεμένου με το επίπεδο των επιτοκίων, το οποίο και συνήθως αναπροσαρμόζεται σύμφωνα με την πορεία του πληθωρισμού.

3. Αβεβαιότητα της καμπύλης απόδοσης

Σε περίπτωση όπου ένας επενδυτής επιθυμεί να επενδύσει στην αγορά ομολόγων, πρέπει μεταξύ άλλων να ορίσει τον χρονικό ορίζοντα επένδυσής του και στη συνέχεια να αποφασίσει για την ομολογιακή λήξη που θα επιλέξει. Υπάρχει, λοιπόν, η πιθανότητα να αποδειχτεί λανθασμένη η διαφορά απόδοσης που εμφανίζουν ομόλογα διαφορετικών λήξεων, πάνω στην οποία στηρίζεται η απόφασή μας.

Η διαφορά απόδοσης μεταξύ ενός βραχυπρόθεσμου και ενός μακροπρόθεσμου ομολόγου που καταγράφεται στην αγορά στηρίζεται σε υποθέσεις σε σχέση με την εξέλιξη των μελλοντικών επιτοκίων του χρονικού διαστήματος μεταξύ των δύο αυτών λήξεων. Σε ενδεχόμενη περίπτωση που οι ανωτέρω εκτιμήσεις δεν επαληθευτούν, τότε και η διαφορά απόδοσης μεταξύ βραχυπρόθεσμων και μακροπρόθεσμων ομολόγων αποδεικνύεται στην πράξη λανθασμένη, σε συνάρτηση με τα πραγματικά επιτόκια που θα προκύψουν κατά την περίοδο στην οποία αναφέρεται.

4. Συναλλαγματικές διακυμάνσεις

Όταν κάποιος επενδύει σε ομόλογα δολαρίου Αυστραλίας ή Αμερικής θα πρέπει να αντιμετωπιστεί ενδεχόμενο υποχώρησης του δολαρίου (Αυστραλίας ή Αμερικής) έναντι του ευρώ. H αναζήτηση υψηλών επιτοκίων σε ξένα νομίσματα συνιστά ενδεχόμενη παγίδα για τον επενδυτή που αγνοεί τις συναλλαγματικές διακυμάνσεις.

5. Πιστοληπτικός κίνδυνος

Πιστοληπτικός κίνδυνος είναι η πιθανότητα πτώχευσης του εκδότη των ομολόγων και η επακόλουθη παύση πληρωμών. Για την κάλυψη αυτού του ενδεχομένου, οι επενδυτές απαιτούν υψηλή απόδοση στη λήξη από τα ομόλογα και η οποία είναι τόσο μεγαλύτερη όσο υψηλότερος είναι ο πιστοληπτικός κίνδυνος. Η πιστοληπτική ικανότητα είναι ένας δείκτης που υπολογίζεται και δημοσιεύεται από αναγνωρισμένους μεγάλους διεθνείς οργανισμούς μεταξύ των οποίων οι οίκοι Moodys, Standard & Poors, Fitch κ.ά.

6. Μεταβλητότητα των ομολόγων

Πρόκειται για μια έντονη διακύμανση στις τιμές των εταιρικών ομολόγων η οποία προκύπτει από τη διασύνδεση όλων των κατηγοριών αγορών διεθνώς (νομίσματα, εμπορεύματα, μετοχές κ.λπ.) που λειτουργούν σαν συγκοινωνούντα δοχεία κεφαλαίων και επηρεάζονται από τους ίδιους αστάθμητους παράγοντες. Ειδικότερα, εφόσον οι επενδυτές απαιτούν κάποια αποζημίωση από μετοχές υψηλού χρηματιστηριακού κινδύνου με τη μορφή ενός υψηλού ασφαλίστρου κινδύνου, θα πρέπει να απαιτούν το ίδιο ασφάλιστρο κινδύνου και για την αποζημίωσή τους από το ενδεχόμενο συνδιακύμανσης των τιμών των εταιρικών ομολόγων με τις μετοχές των ιδίων εταιριών. Αυτό συμβαίνει γιατί οι δύο αυτές αγορές συνδέονται άμεσα και αντιδρούν με τον ίδιο (παρορμητικό) τρόπο. Είναι κατανοητό ότι η παρουσία του ασφαλίστρου κινδύνου κάνει πιο δύσκολη την αποτίμηση και την επιλογή των εταιρικών ομολόγων. Οπότε σε κάθε νέα ομολογιακή επένδυση πρέπει, εκτός από την αξιοπιστία του εκδότη, να συνεκτιμηθεί πόση κεφαλαιακή ζημία ενδέχεται να υποστεί ο επενδυτής από την ενεργοποίηση αυτής της χρηματιστηριακής συνδιακύμανσης με τις μετοχές του κλάδου. Η εκτίμηση αυτής της κεφαλαιακής ζημίας μπορεί να γίνει με την εφαρμογή μιας μεθόδου μέτρησης της διακύμανσης της τιμής της μετοχής και του ομολόγου, που ονομάζεται μέθοδος αξίας σε κίνδυνο.

7. Βαθμός ρευστότητας των ομολόγων

Ένας από τους σοβαρότερους παράγοντες επικινδυνότητας που ελλοχεύουν στην αγορά είναι η περιορισμένη ρευστότητα που συναντάται συχνά σε διάφορες εκδόσεις ομολόγων. Αφορά στην περίπτωση όπου ο επενδυτής επιχειρεί να ρευστοποιήσει το ομόλογο που διαθέτει στη δευτερογενή αγορά, αλλά αναγκάζεται -λόγω απουσίας αγοραστή- να το διαθέσει σε τιμή χαμηλότερη από την “αναμενόμενη”, η οποία έχει καταγραφεί από μια πρόσφατη συναλλαγή του τίτλου. Όταν ένα ομόλογο χαρακτηρίζεται από πρόβλημα ρευστότητας εμφανίζει ασυνήθιστα μεγάλη απόσταση μεταξύ των τιμών που ζητούν οι ενδιαφερόμενοι αγοραστές του από τις τιμές που ζητούν οι ενδιαφερόμενοι πωλητές του. Η έλλειψη ρευστότητας στην αγορά ενός ομολόγου είναι τόσο μεγάλη όσο μεγαλύτερη είναι η διαφορά μεταξύ της καλύτερης τιμής που δίνουν οι αγοραστές από την καλύτερη τιμή που δίνουν οι πωλητές. Ένας πιο πρακτικός τρόπος να αποφύγουμε τοποθετήσεις σε ομόλογα με πρόβλημα ρευστότητας είναι να απορρίπτουμε τα μικρά μεγέθη εκδόσεων. Ωστόσο, είναι δυνατόν να ειδωθούν πολυπληθείς εκδόσεις με μέγεθος χαμηλότερο που μπορεί να εξασφαλίσει εξίσου ικανοποιητική εμπορευσιμότητα. Επίσης, πριν από την τοποθέτησή μας σε ένα ομόλογο, θα πρέπει να ελέγξουμε εάν στα δίκτυα ενημέρωσης δημοσιεύονται συνεχείς τιμές κλεισίματος κατά τους τελευταίους 2-4 μήνες, ώστε να εξασφαλίσουμε το γεγονός ότι υπάρχει διαρκής εμπορευσιμότητα στο συγκεκριμένο ομόλογο, για ικανοποιητικό χρονικό διάστημα.

8. Ενδεχόμενο απροσδόκητου γεγονότος

Το ενδεχόμενο ενός απροσδόκητου γεγονότος που συμβαίνει στον εκδότη του ομολόγου και αλλάζει δραματικά είτε την πραγματική απόδοσή του (μετά από φόρων) είτε την πιστοληπτική του ικανότητα μπορεί να προέρχεται από τέσσερις πηγές: α) από μια μεγάλη φυσική καταστροφή ή κλαδική δυσμενή συγκυρία που επηρεάζει τα περιουσιακά στοιχεία της εταιρίας, β) από μια επιθετική εξαγορά ή συγχώνευση με μεγάλο ανταγωνιστή που επιδεινώνει την κεφαλαιακή διάρθρωση του νέου επιχειρηματικού σχήματος προκειμένου να χρηματοδοτηθεί η εξαγορά, γ) από αλλαγή του φορολογικού καθεστώτος μιας χώρας που αλλάζει τη μετά από φόρους απόδοση των κρατικών της ομολόγων και δ) από μια πολιτική αναταραχή που μειώνει την πιστοληπτική ικανότητα της χώρας αυτής (πολιτικός κίνδυνος).

Ένας παράγοντας αβεβαιότητας που αφορά ειδικότερα τα κρατικά ομόλογα χωρών υψηλού κινδύνου είναι η απροσδόκητη αναδιάρθρωση του δημόσιου χρέους τους – με απόσυρση των υφιστάμενων ομολόγων και αντικατάστασή τους με νέα μεγαλύτερης διάρκειας και διαφορετικών χαρακτηριστικών. Αυτή η κίνηση, σε συνεργασία με μεγάλες επενδυτικές τράπεζες του εξωτερικού, επιλέγεται για την αποτροπή της άμεσης πτώχευσης ενός κράτους το οποίο φαίνεται να αδυνατεί να αποπληρώσει τις επόμενες λήξεις ομολόγων του. Στην ουσία, βεβαίως, η αναδιάρθρωση αυτή ισοδυναμεί με μια μορφή βραχυπρόθεσμης πτώχευσης του κράτους καθώς οι ομολογιούχοι χάνουν ουσιαστικά τις προσδοκώμενες εισπράξεις των τόκων και του κεφαλαίου από τα ομόλογα κοντινών λήξεων, σε αντάλλαγμα μιας άλλης αβέβαιης ταμειακής ροής.

9. H αρνητική επίδραση των επιτοκίων

Ουσιαστικά η τιμή κάθε ομολόγου κυμαίνεται αντίθετα από τα επιτόκια της αγοράς. Όταν τα επιτόκια μειώνονται, τότε οι νέες εκδόσεις ομολόγων γίνονται με βάση τα νέα χαμηλότερα επιτόκια και η ζήτηση των επενδυτών στρέφεται εκεί που υπάρχουν μεγαλύτερες αποδόσεις, δηλαδή στα προϋπάρχοντα ομόλογα με το παλαιότερο υψηλότερο επιτόκιο. Άρα η τιμή των παλαιότερων αυτών ομολόγων αυξάνεται. Όταν όμως τα επιτόκια της αγοράς αυξάνονται, τότε οι νέες εκδόσεις ομολόγων διαθέτουν πιο ελκυστικό επιτόκιο και οι επενδυτές στρέφονται σε αυτά, ρευστοποιώντας τα προϋπάρχοντα χαμηλότερου επιτοκίου, των οποίων η τιμή μειώνεται. Η ζημία που μπορεί να προκύψει από τη μείωση της τιμής των ομολόγων εξαιτίας ενδεχόμενης αύξησης των επιτοκίων της αγοράς είναι η μεγαλύτερη αβεβαιότητα που αντιμετωπίζει ο επενδυτής ομολόγων σε όλη τη χρονική περίοδο επένδυσης που επιλέγει.

Το ενδεχόμενο αύξησης των επιτοκίων και αρνητικής επίδρασής τους στις τιμές των ομολόγων προλαμβάνεται αποτελεσματικά με την επένδυση σε ορισμένους τύπους ομολόγων που ευνοούνται από αυτήν την αύξηση, όπως π.χ. τα ομόλογα κυμαινόμενου επιτοκίου, και τα οποία έχουν αμυντική συμπεριφορά καθώς η άνοδος του κουπονιού τους δεν αφήνει περιθώριο για σημαντική πτώση της τιμής τους.

Facebook Comments