Η Ισλανδική οικονομική κρίση και η αντιμετώπισή της

Η Ισλανδία μπήκε σε ύφεση το 2009 και το 2010 παρουσιάζοντας συνολική μείωση του ΑΕΠ -10,9%

Η Ισλανδία μπήκε σε ύφεση το 2009 και το 2010 παρουσιάζοντας συνολική μείωση του ΑΕΠ -10,9%

Η Ισλανδία είναι ένα νησί με 320 χιλιάδες κατοίκους. Μέλος του ΝΑΤΟ από το 1949. Μέχρι τα τέλη της δεκαετίας του 1980 η κύρια ασχολία των κατοίκων της ήταν η αλιεία.

Την εποχή εκείνη υιοθετήθηκε το νεοφιλελεύθερο υπόδειγμα μεγέθυνσης της οικονομίας με αιχμή του δόρατος την τρομακτική επέκταση του χρηματοπιστωτικού της τομέα αλλά και την βιοτεχνολογία και τον τουρισμό. Έτσι μεγάλο τμήμα του πληθυσμού εγκατέλειψε την σκληρή αλιεία και τις συναφείς δραστηριότητες και μεταμορφώθηκε σε τραπεζικούς υπαλλήλους και γενικά σε υπαλλήλους υπηρεσιών . Το υπόδειγμα οδήγησε σε μια 15 ετία υψηλής μεγέθυνσης της οικονομίας της Ισλανδίας καθιστώντας την ένα από τα πιο πλούσια κράτη του κόσμου.

Το 2001 μεταρρυθμίστηκε το θεσμικό πλαίσιο λειτουργίας του χρηματοπιστωτικού συστήματος ( σύμφωνα με τα νεοφιλελεύθερα πρότυπα) και το 2003 όλες οι τράπεζες έγιναν ιδιωτικές. Η μεγέθυνση του ενεργητικού των έγινε πρωτίστως μέσω προσέλκυσης ξένων αποταμιεύσεων με την χρήση κυρίως αποταμιευτικών προϊόντων η κίνηση των οποίων γίνονταν on-line, κάτι που ελαχιστοποιεί το κόστος διαχείρισης επιτρέποντας την προσφορά υψηλότερων επιτοκίων καταθέσεων

Με τα χρήματα αυτά τροφοδοτούνταν η μεγέθυνση του ΑΕΠ της χώρας και η ευημερία των Ισλανδών πολιτών (κάτι παρόμοιο με την Ελλάδα με τη διαφορά ότι εδώ ήταν το ελληνικό κράτος που δανείζονταν αφειδώς τροφοδοτώντας την μεγέθυνση του ΑΕΠ αλλά και εμμέσως πλην σαφώς, την μεγέθυνση του ενεργητικού των ελληνικών τραπεζών με πολύ μεγάλο ύψος καταθέσεων που επέτρεψε στις ελληνικές τράπεζες να μην προβούν σε υψηλούς δανεισμούς από το εξωτερικό με την χρήση διαφόρων πιστωτικών εργαλείων. Δηλαδή το ελληνικό τραπεζικό σύστημα εργάστηκε καλυπτόμενο από μια παντελώς λανθασμένη λειτουργία του Ελληνικού κράτους χωρίς ποτέ να αναφέρει έστω και μια κουβέντα για ότι λανθασμένο συνέβαινε) . Με τον τρόπο αυτό η μεγέθυνση του ΑΕΠ ήταν άμεση συνάρτηση του εξωτερικού δανεισμού του τραπεζικού τομέα και μάλιστα του βραχυπρόθεσμου δανεισμού αλλά και δανεισμού απαιτητού σε πρώτη ζήτηση (καταθέσεις ή οιονεί καταθέσεις ).

Όταν ξέσπασε η παγκόσμια χρηματοπιστωτική κρίση το εξωτερικό χρέος της χώρας ήταν (β’ τρίμηνο του 2008) ίσο 9,553 τρις ισλανδικές κορώνες ή €50 δις. Περισσότερο από το 80% του οποίου ,το διακρατούσε ο τραπεζικός τομέας. Το τέλος του 2007 το ΑΕΠ της χώρας ανερχόταν σε 1,293 τρις κορώνες η €8.5 δις. Δηλαδή το εξωτερικό χρέος του τραπεζικού τομέα ήταν 6 φορές μεγαλύτερο από το ΑΕΠ της χώρας. Οι τρεις κύριες τράπεζες της χώρας Landsbanki, Kaupthing και Glitnir πτώχευσαν και κρατικοποιήθηκαν. Η Αρχή Ελέγχου του Χρηματοπιστωτικού συστήματος ανέλαβε , το τέλος του β’ τριμήνου του 2008 , το ενεργητικό των τριών τραπεζών συνολικού ύψους 14.437 τρις. Κορώνες.

Στο αρχικό στάδιο της κρίσης του 2008, η ισλανδική κυβέρνηση επιχείρησε να εθνικοποιήσει το χρηματοπιστωτικό σύστημα σε μια προσπάθεια να το διασώσει.

Στις 29 Σεπτεμβρίου 2008 ανακοινώθηκε ότι η Glitnir,η Τρίτη μεγαλύτερη τράπεζα της χώρας, εθνικοποιήθηκε και η κυβέρνηση κατέβαλε 600 εκατ. ευρώ για την αγορά των στοιχείων ενεργητικού της.

Αυτή αλλά και οι επόμενες προσπάθειες εθνικοποίησης των τραπεζών απέτυχαν, και Financial Supervisory Authority (FME) της χώρας αποφάσισε οι τράπεζες να οδηγηθούν σε εκκαθάριση . Στις 8 Οκτωβρίου 2008 και οι τρεις μεγαλύτερες τράπεζες της Ισλανδίας οδηγήθηκαν στην απόφαση για εκκαθάριση. Η μη διάσωση των τραπεζών και η πτώχευσή τους επέτρεψε στο κράτος της Ισλανδίας να παραμείνει φερέγγυο μαζί με την απόφαση του να αρνηθεί (αλλά και στην αδυναμία του) να εγγυηθεί τα δάνεια του τραπεζικού τομέα.

Θέτοντας τις τράπεζες σε εκκαθάριση συχνά δημιουργείται η παρανόηση ότι επέτρεψαν σε αυτές να οδηγηθούν σε πτώχευση.

Στην πραγματικότητα FME, δημιούργησε ένα δίχτυ προστασίας για τις εγχώριες λειτουργίες των συγκεκριμένων τραπεζών χρησιμοποιώντας ένα «προσαρμοσμένο» υπόδειγμα καλής και κακής τράπεζας σαν αυτό που είχε χρησιμοποιηθεί στην Σουηδία το 1992. Αποπειράθηκαν να απομονώσουν τα τοξικά από τα καθαρά στοιχεία του ενεργητικού χρησιμοποιώντας γεωγραφικά κριτήρια με στόχο την προστασία των εγχώριων δραστηριοτήτων από τη διεθνή αθέτηση πληρωμών. Δυστυχώς λίγα στοιχεία ενεργητικού κατάλληλης ποιότητας υπήρχαν τόσο στις καλές όσο και στις κακές τράπεζες , γεγονός που οδήγησε σε προβλήματα τις μικρότερες τράπεζες και την κυβέρνηση σε αδιέξοδο σχετικά με την πληρωμή των εγγυημένων εγχωρίων καταθέσεων.

Σύμφωνα με τις αποφάσεις της Εποπτικής Χρηματοπιστωτικής Αρχής (Financial Supervisory Authority 2008) «οι νέες τράπεζες σχηματίσθηκαν –ιδρύθηκαν για να προμηθεύουν συνεχώς τραπεζικές λειτουργίες στα Ισλανδικά νοικοκυριά και τις επιχειρήσεις. Η έκτατη νομοθετική ρύθμιση ψηφίστηκε στο ισλανδικό κοινοβούλιο στις 7 Οκτωβρίου 2008 και δόθηκε στους καταθέτες των τραπεζών προτεραιότητα στις απαιτήσεις τους έναντι όλων των υπολοίπων απαιτήσεων.

Τα εγχώρια στοιχεία ενεργητικού και παθητικού μεταφέρθηκαν στις νέες τράπεζες. Στις καταθέσεις των αλλοδαπών δόθηκε προτεραιότητα έναντι όλων των υπολοίπων αλλοδαπών απαιτήσεων αλλά στις παλιές τράπεζες. Οι απαιτήσεις των κατόχων ομολόγων, νέων και παλαιών τραπεζών, αφέθηκαν στις παλαιές τράπεζες. Με αυτό τον τρόπο το χρέος των τραπεζών «αποκηρύχτηκε» δίνοντας απλά προτεραιότητα μόνο στις καταθέσεις. Η Ισλανδική κυβέρνηση δάνεισε στις τρεις νέες τράπεζες με 7,96 δις ευρώ με στόχο την ανακεφαλαιοποίηση τους ανεβάζοντας το δημόσιο χρέος σε περισσότερο από 70,0% του ΑΕΠ της χώρας. Με αυτό τον τρόπο τα δημοσιονομικά μεγέθη της Ισλανδίας οδηγήθηκαν σε μια μη διαχειρίσιμη τροχιά. Δημιουργήθηκε ένα μη λειτουργικό τραπεζικό σύστημα το οποίο δεν ήταν σε θέση να παρέχει τους απαραίτητους πόρους για τη μεγέθυνση της οικονομίας της χώρας.

Μετά από αυτά, σήμερα, υπάρχουν τρεις μεγάλες εμπορικές τράπεζες NBI (κοινά ονομαζόμενη Landsbanki), Arion Bank( η παλαιά Kaupthing Bank) Islandsbanki (η παλαιά Glitnir). Υπάρχουν και μερικές μικρότερες τράπεζες όπως η Straumur Investment Bank και η MPBank καθώς και μερικά αποταμιευτικά ιδρύματα. Έχει επέλθει πλήρης ενοποίηση- συγχώνευση των μικρότερων τραπεζών με τις μεγάλες. Καμία τράπεζα δεν βρίσκεται στο χρηματιστήριο της Ισλανδίας. Η Arion Bank και η Islandsbanki ανήκουν πλειοψηφικά σε ξένους επενδυτές ενώ η πλειοψηφία των μετοχών της NBI ανήκει στο ισλανδικό κράτος μέσω του οργανισμού Bankasysla rikisins (State Financial Investments), με στόχο την ιδιωτικοποίησή τους τα προσεχή έτη.

Β.

Οι μακροοικονομικές εξελίξεις στην Ισλανδία μετά την πτώχευση του τραπεζικού της συστήματος μέχρι και σήμερα παρουσιάζουν εξαιρετικό ενδιαφέρον διότι αποτελούν μάρτυρα της συγκεκριμένης επιλογής(;) σχετικά με την αντιμετώπιση της πρόσφατης κρίσης. Όμως ας δούμε συγκεκριμένα τις εξελίξεις.

Το εθνικό νόμισμα έχασε, κατά ετήσιο μέσο όρο, την περίοδο 2008- 2009 περίπου το 40,5% της αξίας του σε σχέση με το δολάριο. Αν θεωρήσουμε ως περίοδο μέτρησης την 03.01.2008 έως και τις 31.12.2009, και λάβουμε τις αρχικές και καταληκτικές αξίες του ισλανδικού νομίσματος σε σχέση με το αμερικανικό νόμισμα , τότε η υποτίμηση του νομίσματος ανέρχεται στο 100,0% (03.01.2008 = 62,64 και 31.12.2009 = 124,9). Την ημερομηνία εθνικοποίησης της πρώτης τράπεζας (26.09.2008) η ισοτιμία της ισλανδικής κορώνας έναντι του δολαρίου βρισκόταν στο 96,8 για να ανέβει στο 126,8 στις 8.10.2008 ημερομηνία εθνικοποίησης των τριών μεγαλύτερων τραπεζών. Την 01.12.2008 η ισοτιμία ανέβηκε στο υψηλότερο σημείο φθάνοντας στο 147,8. Τις 13.11.2013 βρίσκεται στο 123,0. Δηλαδή μετά την απότομη υποτίμηση του νομίσματος επήλθε σταθεροποίηση.

Πίνακας 1.

Μέση Ετήσια Ισοτιμία της Ισλανδικής Κορώνας σε σχέση

με το δολάριο, στερλίνα, ευρώ. 2008-2013.

|

|

USD |

GBP |

EUR |

|

DATE |

MED |

MED |

MED |

|

2008 |

88.073.935,0 |

159.345.702,0 |

127.455.100,0 |

|

2009 |

123.594.257,0 |

193.893.775,0 |

172.667.389,0 |

|

2010 |

122.042.151,0 |

188.551.115,0 |

161.889.920,0 |

|

2011 |

116.068.571,0 |

186.004.285,0 |

161.419.444,0 |

|

2012 |

125.049.800,0 |

198.155.800,0 |

160.734.280,0 |

|

2013 |

122.707.004,0 |

190.856.543,0 |

162.429.308,0 |

Πηγή: Κεντρική Τράπεζα Ισλανδίας.

οι εξωτερικές συναλλαγές διακόπηκαν για εβδομάδες , η κεφαλαιοποίηση του Χρηματιστηρίου μειώθηκε περισσότερο από 90,0% . Η ανεργία και ο πληθωρισμός αυξήθηκαν σημαντικά.(Πίνακες) Το δημόσιο χρέος έφτασε στο 101,5% του ΑΕΠ το 2011 από 26,0% το 2005.(Πίνακας ). Διακόπηκαν οι διεθνείς κινήσεις κεφαλαίων και μέχρι και σήμερα η χώρα δεν έχει πρόσβαση στις χρηματοπιστωτικές αγορές. Αυτό προγραμματίζεται να συμβεί όταν σταθεροποιηθεί το Ισοζύγιο εξωτερικών συναλλαγών.

Η Ισλανδία μπήκε σε ύφεση το 2009 και το 2010 παρουσιάζοντας συνολική μείωση του ΑΕΠ -10,9%. Τα επόμενα τρία έτη παρουσίασε μεγέθυνση η οποία όμως είναι αναιμική , σημαντικά μικρότερη από την δεκαπενταετία 1992-07 , αλλά και βαίνουσα μειούμενη από έτος σε έτος. Μέχρι και σήμερα δεν έχει καταφέρει να ισοσκελίσει τις απώλειες των ετών 2009-2010. Πάντως κατάφερε να ξεπεράσει την ύφεση μέσα στα προβλεπόμενα όρια.

Πίνακας 2

|

|

ΙΣΛΑΝΔΙΑ |

|

|

Ετήσια Μεγέθυνση του ΑΕΠ |

||

|

1992-07 |

3,6 |

|

|

2004 |

7,7 |

|

|

2005 |

7,5 |

|

|

2006 |

4,6 |

|

|

2007 |

6,0 |

|

|

2008 |

1,3 |

|

|

2009 |

-6,8 |

|

|

2010 |

-4,1 |

|

|

2011 |

2,7 |

|

|

2012 |

1,4 |

|

|

2013 |

1,7 |

|

Πηγή:

Το εμπορικό ισοζύγιο της Ισλανδίας την περίοδο 1992-2007 ήταν αρνητικό παρουσιάζοντας μέσο ετήσιο έλλειμμα περίπου -2,3%. Από το 2008 παρουσιάζει μεγάλα εμπορικά πλεονάσματα τα οποία συνεισφέρουν σημαντικά στην αντιμετώπιση της κρίσης και στην ανάκαμψη της οικονομίας χωρίς τη συμβολή του χρηματοπιστωτικού τομέα.

Πίνακας 3

|

ΙΣΛΑΝΔΙΑ |

|

|

Εμπορικό Ισοζύγιο |

|

|

1992/07 |

-2,3 |

|

2008 |

0,4 |

|

2009 |

6 |

|

2010 |

7,8 |

|

2011 |

6 |

|

2012 |

4,8 |

|

2013 |

3,7 |

Πηγή : Eurostat

Αντιθέτως το ισοζύγιο τρεχουσών συναλλαγών είναι έντονα αρνητικό το οποίο προφανώς οφείλεται στο ότι τα ισοζύγια υπηρεσιών, εισοδημάτων και τρεχουσών μεταβιβάσεων είναι έντονα αρνητικά.

Πίνακας 4

|

ΙΣΛΑΝΔΙΑ |

|

|

Ισοζύγιο Τρεχουσών Συναλλαγών |

|

|

1992/07 |

-6,2 |

|

2003 |

-4,8 |

|

2004 |

-9,7 |

|

2005 |

-15,9 |

|

2006 |

-23,6 |

|

2007 |

-16,5 |

|

2008 |

-24,5 |

|

2009 |

-11,7 |

|

2010 |

-8 |

|

2011 |

-6,3 |

|

2012 |

-5,5 |

|

2013 |

-0,2 |

Πηγή : Eurostat-OECD

Η εξέλιξη του ΔΧ της Ισλανδίας αποτυπώνει τις συνέπειες της κρίσης και κυρίως του τρόπου αντιμετώπισης της σταθεροποίησης του τραπεζικού συστήματος.

Πίνακας 5

|

|

|

|

|

|

Δημόσιο χρέος |

|

|

Έτος |

%ΑΕΠ |

|

|

2006 |

26 |

|

|

2007 |

27,9 |

|

|

2008 |

28,5 |

|

|

2009 |

70,5 |

|

|

2010 |

87,8 |

|

|

2011 |

92,8 |

|

|

2012 |

101 |

|

|

2013 |

96,2 |

|

Πηγή: Central Bank of Iceland.

Την περίοδο της κρίσης το ποσοστό ανεργίας διπλασιάστηκε και από το 2013 παρουσιάζει αισθητή μείωση χωρίς όμως να έχει φθάσει ακόμη στα επίπεδα προ κρίσεως.

Πίνακας 6

|

|

ΙΣΛΑΝΔΙΑ |

|

Ποσοστό Ανεργίας |

|

|

1992/07 |

3,4 |

|

2008 |

3 |

|

2009 |

7,2 |

|

2010 |

7,6 |

|

2011 |

7,1 |

|

2012 |

6,1 |

|

2013 |

5 |

|

|

|

Πηγή : Eurostat

Ο πληθωρισμός εκτοξεύθηκε την περίοδο της κρίσης σε υψηλά επίπεδα όπως φαίνεται από τα στοιχεία του Πίνακα 7.

Πίνακας 7

|

|

|

ΙΣΛΑΝΔΙΑ |

Ευρωζώνη |

|

|

|

|

Πληθωρισμός |

|

|

|

|

2005 |

1,4 |

|

2,2 |

|

|

2006 |

4,6 |

|

2,2 |

|

|

2007 |

3,6 |

|

2,1 |

|

|

2008 |

12,8 |

|

3,3 |

|

|

2009 |

16,3 |

|

0,3 |

|

|

2010 |

7,5 |

|

1,6 |

|

|

2011 |

4,2 |

|

2,7 |

|

|

2012 |

6 |

|

2,2 |

|

|

2013 |

4,5 |

|

1,7 |

|

Συνολική μεταβολή |

60,9% |

|

19,50% |

|

Πηγή : Eurostat

Παρότι η Ισλανδία συμπεριφέρθηκε με τον συγκεκριμένο τρόπο (εφάπαξ καταβολή κόστους για το τραπεζικό σύστημα), το δημόσιο χρέος της Ισλανδίας αυξήθηκε σημαντικά. Σύμφωνα με τα στοιχεία του Πίνακα 8 από 26% το 2005 ανήλθε στο 101% το 2011 και στο 96,4 το 2012. Οι δημόσιες δαπάνες εξ αυτού του γεγονότος αυξήθηκαν σημαντικά από το 2009 και μετά.

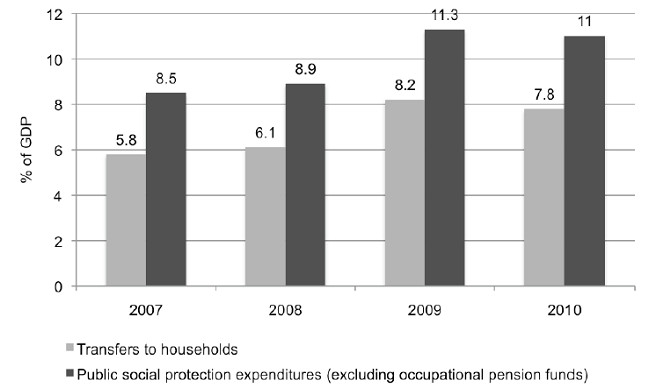

Η Ισλανδία συνεχίζει να παρουσιάζει δημόσιο έλλειμμα αλλά όχι για να στηρίζει το τραπεζικό τομέα. Πράγματι, τα καταπονημένα δημοσιονομικά της είναι το αποτέλεσμα της μείωσης των εσόδων από τη φορολογία λόγω της κρίσης, αλλά και λόγω των αυξημένων πληρωμών για επιδόματα ανεργίας, για τα ασφαλιστικά ταμεία και άλλου είδους μεταβιβάσεις. Το 2009 οι κυβερνητικές μεταβιβάσεις στα νοικοκυριά αυξήθηκαν στο 8,2% του ΑΕΠ από 6,1% τα προηγούμενα έτη. Για παράδειγμα «οι δημόσιες δαπάνες κοινωνικής προστασίας» αυξήθηκαν στο 11,3% του ΑΕΠ από 8,9% το 2009

Πίνακας 8

|

|

ΙΣΛΑΝΔΙΑ |

|

|

|

|

ΔΧ/ΑΕΠ |

Δημοσ.Έλλειμμα/Πλεόνασμα (% ΑΕΠ) |

Δημόσιες δαπάνες (% ΑΕΠ) |

|

2005 |

26 |

4,9 |

|

|

2006 |

27,9 |

6,3 |

42,2 |

|

2007 |

28,5 |

5,4 |

41,6 |

|

2008 |

70,4 |

-13,5 |

42,3 |

|

2009 |

87,9 |

-10 |

57,7 |

|

2010 |

93 |

-10,1 |

51 |

|

2011 |

101 |

-5,4 |

51,6 |

|

2012 |

96,4 |

-3,8 |

47,4 |

|

2013 |

94,2 |

-2 |

47,4 |

Πηγή : Eurostat

Στον Πίνακα 9 παρουσιάζονται οι φορολογικοί συντελεστές που επιβαρύνουν τις επιχειρήσεις , τα φυσικά πρόσωπα και την κατανάλωση.

Πίνακας 9

|

|

Φορολογικοί συντελεστές |

|

||

|

|

Επιχειρήσεων |

Φυσικών προσώπων |

ΦΠΑ |

|

|

2005 |

18 |

41,7 |

|

25,5 |

|

2006 |

18 |

38,7 |

|

25,5 |

|

2007 |

18 |

35,7 |

|

25,5 |

|

2008 |

15 |

35,7 |

|

25,5 |

|

2009 |

15 |

45,2 |

|

25,5 |

|

2010 |

18 |

46,12 |

|

25,5 |

|

2011 |

20 |

46,21 |

|

25,5 |

|

2012 |

20 |

46,24 |

|

25,5 |

|

2013 |

20 |

46,22 |

|

25,5 |

|

2014 |

20 |

46,22 |

|

25,5 |

|

|

|

|

|

|

Πηγή: Statistics Iceland.

Επίσης στον Πίνακα 10 παρουσιάζονται οι εισφορές επιχειρήσεων και εργαζομένων στην κοινωνική ασφάλιση.

Πίνακας 10.

|

|

Εισφορές στην κοινωνική ασφάλιση |

|||

|

|

Επιχειρήσεων |

Εργαζομένων |

Σύνολο |

|

|

2005 |

5,7 |

8 |

13,7 |

|

|

2006 |

5,8 |

8 |

13,8 |

|

|

2007 |

5,3 |

8 |

13,3 |

|

|

2008 |

5,3 |

8 |

13,3 |

|

|

2009 |

6,2 |

8 |

14,2 |

|

|

2010 |

8,7 |

8 |

16,7 |

|

|

2011 |

8,7 |

8 |

16,7 |

|

|

2012 |

7,8 |

8 |

15,8 |

|

|

2013 |

7,69 |

8 |

15,69 |

|

Πηγή: Statistics Iceland

1.Η αλιεία, και οι συνδεδεμένη με αυτή τομείς, αποτελεί το σημαντικότερο τομέα της ισλανδικής οικονομίας. Συμμετέχει περίπου με 27,1% στον προσδιορισμό του ΑΕΠ (2011). Απασχολούνται άμεσα σε αυτόν 9000 άτομα (5,0% του ενεργού οικονομικού πληθυσμού) και εμμέσως μεταξύ 25000 και 350000 ατόμων. Η Ισλανδία είναι η δεύτερη παραγωγός αλιευμάτων μετά την Νορβηγία στο ΒΑ Ατλαντικό.

2. Η Ισλανδία είναι η μεγαλύτερη παραγωγός χώρα κατά κεφαλή στον κόσμο. Αυτό οφείλεται στις υπάρχουσες σε αφθονία γεωθερμικές και υδροηλεκτρικές πηγές . Η ύπαρξη άφθονης ηλεκτρικής ενέργειας έχει οδηγήσει στην ανάπτυξη της μεταποιητικής βιομηχανίας Η βασισμένη στην ενέργεια (εντάσεως ηλεκτρικής ενέργειας) μεταποίηση αποτελεί το μεγαλύτερο ποσοστό της συνολικής μεταποίησης και εξάγεται. Συγκεκριμένα τα μεταποιητικά προϊόντα αποτελούν το 36% του συνόλου των εμπορευματικών εξαγωγών. Επίσης τα εντάσεως ηλεκτρικής ενέργειας εξαγόμενα προϊόντα αποτελούν περίπου το 21% των εξαγωγών. Η παραγωγή αλουμινίου αποτελεί την πλέον σημαντική εντάσεως ηλεκτρικής ενέργειας στην Ισλανδία. Υπάρχουν τρεις εγκαταστάσεις παραγωγής και επεξεργασίας αλουμινίου συνολικής παραγωγικής ικανότητας πάνω από 800,000 mtpy τοποθετώντας την Ισλανδία στην 10η θέση παγκοσμίως.

Β.

Εκτός Ισλανδίας , περισσότερο από 500.000 άνθρωποι , στη Μ. Βρετανία και στη Ολλανδία (περισσότεροι από το συνολικό πληθυσμό της Ισλανδίας) είδαν τις τραπεζικά αποταμιευτικά προϊόντα (savings account) δηλαδή καταθέσεις προθεσμίας, αμοιβαία διαχείρισης διαθεσίμων και τραπεζικά ομόλογα σταθερής απόδοσης κτλ. τους να παγώνουν και τελικά να χάνονται( περίπου 5,5 δις ευρώ) .

Στη Μ.Βρετανία η Landsbanki προσέφερε τρεις τύπους «αποταμιευτικών λογαριασμών» : ένα λογαριασμό άμεσης πρόσβασης , ατομικούς λογαριασμούς αποταμίευσης (με ειδικό φορολογικό καθεστώς) με χωρίς όριο δυνατότητα ανάληψης ρευστών και μια κατηγορία ομολόγων σταθερής απόδοσης . Η απόδοση αυτών των λογαριασμών κυμαινόταν στο 6,0% . Το brand name των λογαριασμών ήταν Icesave. Όταν πτώχευσε η Landsbanki υπήρχαν 300000 πελάτες και καταθέσεις περισσότερες από 5 δις ευρώ.

Στην Ολλανδία η ίδια τράπεζα προσέφερε μόνο ένα είδος αποταμιευτικού λογαριασμού : ένα λογαριασμό άμεσης πρόσβασης με επιτόκιο στη αρχή 5,% και στη συνέχεια 5,25%. Τη στιγμή της πτώχευσης υπήρχαν 125000 πελάτες και 1,7 δις ευρώ καταθέσεις.

Τις εννέα Οκτωβρίου μέρος των στοιχείων του ενεργητικού και του παθητικού μεταφέρθηκαν στη υπό κρατική διοίκηση νέα τράπεζα (καλή) , Nýi Landsbanki . Όλες οι καταθέσεις Icesave παρέμειναν στην παλαιά τράπεζα Landsbanki η οποία βρέθηκε με ενεργητικό 12,1 δις ευρώ και με παθητικό 17,5 δις ευρώ!!!

Από εδώ αρχίζει μια διπλωματική και μια νομική συζήτηση σχετικά με ποια χώρα θα έπρεπε να αποζημιώσει τους πολίτες των δύο χωρών οι οποίοι επί της ουσίας κατείχαν οιονεί καταθετικά προϊόντα. Το πρόβλημα δημιουργήθηκε επειδή η νομική μορφή της τράπεζας στην ΜΒ αλλά και στην Ολλανδία ήταν αυτή του υποκαταστήματος και όχι της θυγατρικής εταιρίας. Για τους γνωρίζοντες η πρώτη μορφή επιφέρει την υπευθυνότητα της μητρικής εταιρίας διότι αποτελεί αναπόσπαστο τμήμα μια τράπεζας και ενεργεί ως νομική και λειτουργική προέκταση της έδρας, ενώ η δεύτερη ως αυτόνομος οργανισμός αποτελεί χωριστό νομικό πρόσωπο διέπεται από το νομικό και θεσμικό πλαίσιο της χώρας εγκατάστασης. Συνεπώς οι κυβερνήσεις των δύο χωρών απαίτησαν το βάρος των αποζημιώσεων να φέρει ως εκ του νόμου υπεύθυνη η κυβέρνηση της Ισλανδίας και η Αρχή Ελέγχου του Χρηματοπιστωτικού συστήματος. Οι νομικές συζητήσεις δεν οδήγησαν σε καθαρή λύση αλλά επέτρεψαν στις κυβερνήσεις των χωρών να βρουν μια συμβιβαστική λύση αφού προηγουμένως είχαμε όξυνση των σχέσεων και η ΜΒ εφάρμοσε τον αντιτρομοκρατικό νόμο έναντι της Ισλανδίας παγώνοντας όλα τα στοιχεία του Ενεργητικού του ισλανδικού κράτους που υπήρχαν στην ΜΒ. Παράλληλα πιέσεις ασκήθηκαν από το ΔΝΤ και την ΕΕ.

Τις 28 Αυγούστου 2009 το κοινοβούλιο της Ισλανδίας με ψήφους 34-15 (14 αποχές) ψήφισε την απόφαση ( Icesave bill) σύμφωνα με την οποία η Ισλανδία θα πρέπει να καταβάλλει στην ΜΒ και στην Ολλανδία περισσότερο από 5 δις δολάρια που χάθηκαν από τις καταθέσεις Icesave. Ο πρόεδρος της χώρας Olafur Ragnar Grrimsson υπέγραψε την απόφαση στις 2 Σεπτεμβρίου του ίδιου έτους.

Το Δεκέμβριο του 2009 επανήλθε στο κοινοβούλιο το ίδιο θέμα και με πολύ μικρή πλειοψηφία (33-30) πέρασε μια εκδοχή του Icesave που υιοθετούσε τις απόψεις των κυβερνήσεων ΜΒ και Ολλανδίας. Η πληρωμή θα πραγματοποιούνταν σε 14 χρόνια . Το χρέος διαιρείτο σε όλες τις ισλανδικές οικογένειες οι οποίες κλήθηκαν να καταβάλουν 100 ευρώ το άτομο για 15 χρόνια με επιτόκιο 5,5%.

Η δυσφορία του πληθυσμού ήταν μεγάλη και με λαϊκή πρωτοβουλία έγινε συλλογή 56000 χιλιάδων απαιτούμενων υπογραφών για τη διεξαγωγή δημοψηφίσματος. Ο πρόεδρος πιεζόμενος δεν υπέγραψε αυτή την φορά το νόμο και η χώρα προχώρησε σε δημοψήφισμα.

Τον Μάρτιο 2010 πραγματοποιήθηκε το δημοψήφισμα και με 93,0% οι Ισλανδοί αρνήθηκαν να υιοθετήσουν τις αποφάσεις του Αυγούστου 2009. Αντιθέτως αποφάσισαν ότι θα πρέπει οι κυβερνήσεις ΜΒ και Ολλανδίας είναι υπεύθυνες να πληρώσουν τις αποζημιώσεις.

Μετά το δημοψήφισμα ξανάρχισαν νέες συζητήσεις. Στις 16 Φεβρουαρίου 2011 το ισλανδικό κοινοβούλιο ψήφισε να πληρωθεί ολόκληρο το ποσόν αρχίζοντας από το 2016 μέχρι το 2046 με σταθερό επιτόκιο 3,05. Ο Πρόεδρος αρνήθηκε πάλι να το υπογράψει και πραγματοποιήθηκε νέο δημοψήφισμα την 9η Απριλίου 2011 όπου πάλι με 58,0% έναντι 42,0% οι κάτοικοι αρνήθηκαν το νόμο που είχε ψηφίσει το κοινοβούλιο τους . Σε αυτό το κλίμα αποφασίστηκε να δημιουργηθεί εκ νέου το Ισλανδικό Σύνταγμα και να προσαρμοσθεί στις νέες συνθήκες. Για το λόγο αυτό ακολούθησαν μια νέα διαδικασία, εκλέχτηκε μια συνταγματική επιτροπή 25 ατόμων από 522 άτομα που είχαν προεπιλεγεί με βάση ορισμένα κριτήρια (αναγκαία κριτήρια να έχουν το δικαίωμα του εκλέγειν και εκλέγεσθαι , να υποστηρίζονται από 30 άτομα και να μην έχουν απολύτως καμία σχέση με τα υπάρχοντα κόμματα) . Οι συζητήσεις γίνονταν on line και ο καθένας μπορούσε να τις παρακολουθήσει και να αφήσει τις παρατηρήσεις του. Θα πρέπει να σημειωθεί ότι το παρόν Σύνταγμα είναι το ίδιο σύνταγμα που ίσχυε υπό την Δανική κατοχή της χώρας με απλές διαφοροποιήσεις τυπικού χαρακτήρα.

Μετά την απόφαση της 9ης Απριλίου 2011 του προέδρου της Ισλανδίας, οι κυβερνήσεις ΜΒ και Ολλανδίας προσέφυγαν στο Δικαστήριο των συνδεδεμένων χωρών με τον χώρο του ελευθέρου εμπορίου (The Court of Justice of the European Free Trade Association States, ή γνωστό ως EFTA Court. Πρόκειται για υπερεθνικό δικαστήριο) το οποίο είναι υπεύθυνο για τα κράτη μέλη που ανήκουν στην Ευρωπαϊκή Οικονομική Περιοχή, δηλαδή για Ισλανδία, Λιχτενστάιν και Νορβηγία. Ως μέλη αυτής της περιοχής τα συγκεκριμένα κράτη έχουν πρόσβαση στην εσωτερική αγορά της ΕΕ , και υπόκεινται σε ορισμένους νόμους της ΕΕ. Η τελική απόφαση (28 Ιανουαρίου 2013) δικαίωσε την κυβέρνηση της Ισλανδίας και την απάλλαξε από κάθε βάρος. Όμως οι απαιτήσεις των αποταμιευτών παραμένουν εις βάρος του οργανισμού που ανέλαβε τις ευθύνες της Landsbanki μετά την κρίση και την πτώχευση , ως απαιτήσεις πρώτης προτεραιότητας, και οι οποίες θα πρέπει να καταβληθούν σε ακεραία αξία αν η ρευστοποίηση των περιουσιακών στοιχείων αποδώσει αυτή την αξία ή μεγαλύτερη. Η πληρωμή πρέπει να γίνει βήμα- βήμα με την ρευστοποίηση των περιουσιακών στοιχείων. Μέχρι σήμερα έχει καταβληθεί το 53,9% των αποζημιώσεων πρώτης προτεραιότητας (12.09.2013) και το υπόλοιπο θα καταβληθεί μέχρι το 2017.

Γ.

Τρεις παράγοντες αποδείχτηκαν σημαντικοί για τις παρατηρούμενες εξελίξεις :

Ο πρώτος παράγοντας ήταν η έκτατη νομοθετική ρύθμιση (Οκτώβριος 2008) με την οποία περιορίστηκαν οι συνέπειες της χρηματοοικονομικής κρίσης στην χώρα. Όπως έχουμε αναφέρει ήδη με τον τρόπο αυτό όλες οι διεθνείς συναλλαγές των τραπεζών οδηγήθηκαν σε εκκαθάριση. Η νομοθετική ρύθμιση αποφασίστηκε ανεξάρτητα από το ΔΝΤ όμως στην συνέχεια εντάχθηκε στο πρόγραμμα που αυτό κατάρτισε.

Ο δεύτερος σημαντικός παράγοντας ήταν η παρασχεθείσα βοήθεια (Stand-by-Arrangement) από το ΔΝΤ (24 Οκτωβρίου 2008). Η τότε κυβέρνηση της Ισλανδίας υπό τον συντηρητικό Geir Haarde, ζήτησε βοήθεια από το ΔΝΤ (του παρεχώρησε δάνειο 2 δις 100 εκατομμύρια δολάρια) και από τις σκανδιναβικές χώρες (άλλα 2,5 δις δολάρια). Το ύψος της συνολικής βοήθειας ανήλθε στο 40,0% του ΑΕΠ της χώρας. Το συγκεκριμένο πρόγραμμα έληξε στις 26 Αυγούστου 2011.

Θα πρέπει να σημειωθεί ότι η ισλανδική κυβέρνηση ζήτησε βοήθεια και από την Ρωσία. Η Ρωσία για μια ακόμη φορά στην αρχή αρνήθηκε να χορηγήσει βοήθεια και στο τέλος πρόσφερε 200 εκατομμύρια δολάρια με την προϋπόθεση να προηγηθεί η συμφωνία με το ΔΝΤ.

Το πρόγραμμα του ΔΝΤ το οποίο υιοθέτησε η ισλανδική κυβέρνηση στηριζόταν σε τρεις πυλώνες .

Ο πρώτος πυλώνας ήταν ένα πρόγραμμα δημοσιονομικής σταθεροποίησης , το οποίο περιλάμβανε αυστηρά μέτρα περιορισμού των δαπανών και σημαντικές αυξήσεις φόρων. Το πρόγραμμα περιελάμβανε δημοσιονομικά μέτρα 2-3% του ΑΕΠ για τα τρία χρόνια του προγράμματος. Το αποτέλεσμα ήταν η σταθεροποίηση του δημοσίου χρέους της γενικής κυβέρνησης γύρω στο 90% του ΑΕΠ.

Ο δεύτερος πυλώνας αφορούσε στην δραματική σμίκρυνση του εγχώριου τραπεζικού συστήματος και η απόφαση της μη πληρωμής των διεθνών του υποχρεώσεων οι οποίες ήταν αδύνατον να πληρωθούν λόγω του μεγέθους τους.

Ο τρίτος πυλώνας αφορούσε στην εφαρμογή απαγόρευσης στην κίνηση κεφαλαίων και τη σταδιακή προσπάθεια επαναδημιουργίας ενός διαύλου με το διεθνές περιβάλλον. Η απαγόρευση στην κίνηση κεφαλαίων κατά ευτυχή συγκυρία προστάτευσε την ισλανδική οικονομία από την ευρωπαϊκή κρίση χρέους του 2010.

Παράλληλα ζήτησε να εισέλθει στην ΕΕ έτσι ώστε να σταθεροποιήσει το νόμισμά της .Οι διαπραγματεύσεις άρχισαν τον Ιούλιο του 2009. Παρότι η κοινή γνώμη της Ισλανδίας ήταν διχασμένη για την εισδοχή της χώρας στην ΕΕ εν τούτοις σύμφωνα με τους οικονομικούς παρατηρητές αυτή η κίνηση βοήθησε την αξιοπιστία της χώρας και επέτρεψε την αποτελεσματική έκδοση του πρώτου ομολογιακού δανείου , ύψους 1 δις δολαρίων ,μετά την κρίση, στις 09.Ιουνίου .2011.

Δ.

Έχει μεγάλη σημασία να γίνει μια μικρή αναφορά στις επιπτώσεις του επιπέδου ζωής λόγω της κρίσης .

Οι περισσότερες ευαίσθητες ομάδες καθώς και οι χαμηλότερες εισοδηματικές ομάδες υπέστησαν, γενικά, μικρότερης έκτασης μειώσεις στα πραγματικά standards της ζωής τους από τις υψηλότερες εισοδηματικές ομάδες. Ενώ το επίπεδο ζωής ολόκληρου του πληθυσμού της χώρας, κατά μέσο όρο, υποχώρησε στο επίπεδο του 2003-4 οι χαμηλότερες εισοδηματικές ομάδες υποχώρησαν λιγότερο , ενώ οι υψηλότερες αντιθέτως πήγαν στο επίπεδο του 2000.

Αυτό επιτεύχθηκε αυξάνοντας τις ελάχιστες συντάξεις των ηλικιωμένων και των συνταξιούχων που ανήκαν σε ευαίσθητες ομάδες. Ο ελάχιστος μισθός αυξήθηκε επίσης ελάχιστα ενώ ο γενικός μισθός παρέμεινα ουσιαστικά αμετάβλητος. Η κοινωνική βοήθεια αυξήθηκε και το ποσοστό ανεργίας αυξήθηκε σχετικά ελάχιστα την περίοδο 2009-2011.

Οι υψηλές συντάξεις μειώθηκαν επίσης σχετικά λίγο.

Οι επιδοτήσεις επιτοκίων για στεγαστικά δάνεια αυξήθηκαν σημαντικά με αποτέλεσμα περίπου το 1/3 του επιτοκιακού κόστους να πληρώνεται από την κυβέρνηση(2011). Οι άμεσοι φόροι στα χαμηλά εισοδήματα μειώθηκαν λίγο το 2009 και το 2010 ενώ αυξήθηκε η επιβάρυνση στα υψηλότερα εισοδήματα. Η κυβέρνηση εισήγαγε διάφορα προγράμματα απομείωσης των χρεών, σε συνεργασία με τα χρηματοπιστωτικά ιδρύματα , τα συνταξιοδοτικά ταμεία και τις εργατικές ενώσεις. Αυτά επικεντρώθηκαν περισσότερο στα νοικοκυριά με τις μεγαλύτερες ανάγκες. Απορρίφτηκε το αίτημα της οριζόντιας απομείωσης των δανείων ως αναποτελεσματικό (οι φορολογούμενοι θα κατέβαλαν το κόστος) και άδικο.

Η ισλανδική κυβέρνηση σχεδιάζει να προχωρήσει (Δεκέμβριος 2013) στην απομείωση των στεγαστικών δανείων τα οποία είναι συνδεδεμένα με τον δείκτη του πληθωρισμού , κατά 150 δις κορώνες (($1.25 billion) για να βοηθήσει την ανάκαμψη της οικονομίας μετά την κατάρρευση του 2008. Σύμφωνα με το σχέδιο της κυβέρνησης 70 δις κορώνες θα προέλθουν απευθείας από την απομείωση των δανείων και τα υπόλοιπα 80 δις κορώνες από μείωση της φορολογίας σε χρονική περίοδο τριών ετών. Η προγραμματισμένη μείωση αντιστοιχεί στο 9,0% του ΑΕΠ της χώρας (14 δις δολάρια). Σύμφωνα με την Financial Services Association της Ισλανδίας απ ο το 2008 οι τράπεζες έχουν προχωρήσει σε απομείωση 2 δις δολάρια, περίπου το 14,0% του ΑΕΠ της χώρας , η υψηλότερη απομείωση στον κόσμο.

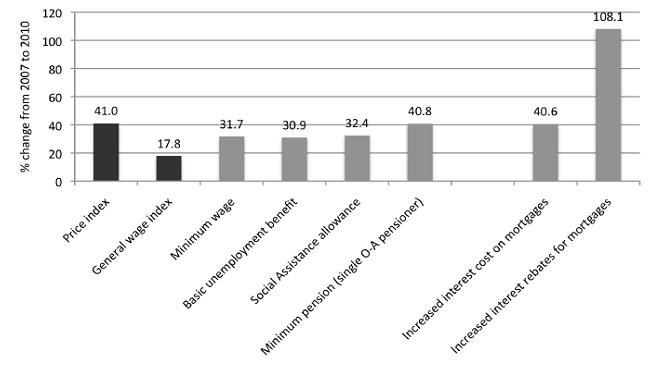

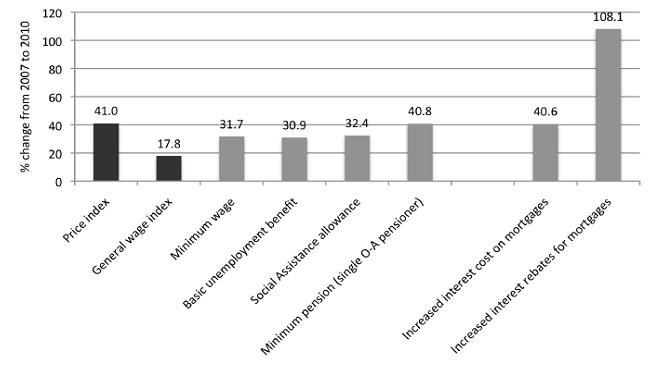

Γραφική Παράσταση 1

Δημόσιες κοινωνικές δαπάνες κατά τη διάρκεια της κρίσης , άμεσες μεταβιβάσεις και συνολικές δημόσιες δαπάνες ως % του ΑΕΠ

Γραφική παράσταση 2

Μεταβολές σε ονομαστικούς όρους των επιδοτήσεων στα χαμηλά εισοδήματα και στο επιτοκιακό κόστος για τα στεγαστικά δάνεια 2007-2010(% σωρευτική μεταβολή).

Αξίζει να σημειωθεί ότι τα παραπάνω μέτρα αλλά και η γενικότερη εξέλιξη της οικονομίας (γρήγορη μεγέθυνση του ΑΕΠ μετά την πτώση) επέτρεψαν το κατά κεφαλή διαθέσιμο εισόδημα να μην μειωθεί σημαντικά.

Πίνακας 11.

|

Κατά κεφαλή διαθέσιμο εισόδημα |

|||

|

Έτος βάσης 1990:100) |

|

||

|

2005 |

245,3 |

|

|

|

2006 |

278,5 |

|

|

|

2007 |

314,7 |

|

|

|

2008 |

351,5 |

|

|

|

2009 |

329 |

|

|

|

2010 |

303 |

|

|

|

2011 |

331 |

|

|

|

2012 |

346 |

|

|

Facebook Comments