Η ελληνική οικονομία εξακολουθεί να κινείται στην κόψη του ξυραφιού

Η ελληνική οικονομία εξακολουθεί να κινείται στην κόψη του ξυραφιού

Η ελληνική οικονομία εξακολουθεί να κινείται στην κόψη του ξυραφιού

Μπορεί να σημαίνει περίοδο σχετικής στασιμότητας με ότι αυτό συνεπάγεται. Και εάν δεν μεταβληθεί κάτι δραματικά προς το καλύτερο εκ μέρους των ευρωπαίων (υπάρχουν απειροελάχιστες πιθανότητες κατά την άποψή μου)αυτή η κατάσταση θα ισχύσει τα προσεχή έτη στην Ελλάδα, γεγονός που θα πρέπει να το αξιολογήσουμε ως ένα καλό σενάριο.

Το πρώτο και βασικό πρόβλημα ,το 2014, της οικονομίας είναι η ουσιαστική επίτευξη συμφωνίας για την βιωσιμότητα του δημοσίου χρέους. Η αποφασιστική λύση αυτού του προβλήματος θα αποτελέσει την βάση για την επιδιωκόμενη σταθεροποίηση της ελληνικής οικονομίας.

Η μέχρι σήμερα ασκούμενη οικονομική πολιτική επέτρεψε την πρόσκαιρη εξισορρόπηση των δύο πηγών δημιουργίας του δημοσίου χρέους (δημοσιονομικά ελλείμματα –ισοζύγιο τρεχουσών συναλλαγών) , με τεράστιο οικονομικό κόστος και με εντελώς λανθασμένο τρόπο . Ομιλώ για πρόσκαιρη εξισορρόπηση διότι αυτή επιτεύχθηκε σε συνθήκες κατατονικές για την οικονομία κάτι που δεν προδικάζει καθόλου τις εξελίξεις σε κατάσταση επιχειρούμενης μεγέθυνσης της οικονομίας. Θέλω να πω ότι η εξισορρόπηση δεν επήλθε σε κανονικές συνθήκες λειτουργίας της οικονομίας αλλά επήλθε σε ακραία κατάσταση επιβαλλόμενης βίαιης δημοσιονομικής προσαρμογής. Επίσης ομιλώ για τεράστιο οικονομικό κόστος ευκαιρίας το οποίο μπορεί να μετρηθεί απλά ως απόκλιση των επιτευχθέντων έναντι των προγραμματισθέντων στόχων του προγράμματος (ΑΕΠ, ανεργία, διάλυση επιχειρήσεων, απαξίωση κινητής και ακίνητης ιδιωτικής και επιχειρηματικής περιουσίας κτλ). Ακόμη ομιλώ για λανθασμένες βασικές προκείμενες , και όχι για δευτερευούσης σημασίας λάθη, πάνω στις οποίες ουσιαστικά στηρίζεται το όλον πρόγραμμα .Συγκεκριμένα :

– Η ακλόνητη πεποίθηση ότι το δημόσιο χρέος της Ελλάδος ήταν διαχειρίσιμο. Η απομείωση που οι ίδιοι επιχείρησαν το 2012, αποδεικνύει περίτρανα ότι η βασικότερη προκείμενη του προγράμματος ήταν εξ αρχής λανθασμένη. Σημειώνω ότι ο χρόνος που επιχειρείται οποιαδήποτε διόρθωση του προγράμματος , αφενός δεν σημαίνει οπωσδήποτε επιτυχή διόρθωση και αφετέρου προκαλεί πολύ μεγαλύτερο κόστος ευκαιρίας στην οικονομία. Ακριβώς ότι συνέβη στην ελληνική οικονομία. Η μη βιωσιμότητα του ελληνικού δημοσίου χρέους είναι πλέον αποδεκτή από όλους . Ακόμη και από αυτούς δεν το παραδέχονται δημοσίως.

– Τα εντελώς έξω από κάθε λογική υπολογισθέντα έσοδα από αποκρατικοποιήσεις ύψους 50 δις ευρώ. Σύμφωνα με μετριοπαθείς υπολογισμούς , αν πωληθεί ότι είχε υπολογισθεί το ύψος των εσόδων μετά βίας μπορεί να αγγίξει τα 9-10 δις ευρώ. Το λάθος αυτό συνδέεται με τους υπολογισμούς για τη βιωσιμότητα του δημοσίου χρέους , αλλά και με την μεγάλη ύφεση της ελληνικής οικονομίας οι οποία σωρευτικά θα αγγίξει την περίοδο 2010-2013 , το – 22,4% . Αν προστεθεί και η ύφεση της περιόδου 2008-2009, -3,3%, η συνολική ύφεση της εξαετίας ανέρχεται στο -25,7%. Τούτο διότι δεν επιβεβαιώθηκε η εξαρτώμενη πρόβλεψη από τις ιδιωτικοποιήσεις , για πολλαπλάσιες εισροές Άμεσων Ξένων Επενδύσεων οι οποίες θα έσπρωχναν την οικονομία ,στην ανάπτυξη.

Επανέρχομαι σημειώνοντας , η εξάλειψη της δημιουργίας πρωτογενούς χρέους με την εξισορρόπηση των δημοσιονομικών και εξωτερικών ελλειμμάτων (αλλά και η σχετική απομείωση του δημοσίου χρέους μέσω του PSI) δεν είναι αρκετή για την επίτευξη βιώσιμου λόγου δημοσίου χρέους / ΑΕΠ διότι η τρομακτική σωρευτική μείωση του παρανομαστή (ΑΕΠ) εκτίναξε στα ύψη τον συγκεκριμένο λόγο. Αυτό συνέβηκε επειδή η όλη ασκούμενη οικονομική πολιτική επικεντρώθηκε στον πρωταρχικό της στόχο , στην παραγωγή δημοσιονομικών πλεονασμάτων, αδιαφορώντας επί της ουσίας για τη μεγέθυνση του ΑΕΠ αλλά και των άλλων μακροοικονομικών μεταβλητών.

Σύμφωνα με το υπάρχον πρόγραμμα βιωσιμότητας του ελληνικού δημοσίου χρέους στα προσεχή έτη θα πρέπει να υπάρξει συγκεκριμένου ύψους πρωτογενή πλεονάσματα αλλά και συγκεκριμένος ρυθμός μεγέθυνσης του ΑΕΠ έτσι ώστε συνδυαστικά, να επιτευχθεί ο στόχος ΔΧ/ΑΕΠ στο 122% το 2020. Δεδομένου ότι τα παραγόμενα πρωτογενή πλεονάσματα θα οδηγούνται στην αποπληρωμή του χρέους , σημαίνει την ετήσια εκροή τους από το εισοδηματικό κύκλωμα , και συνεπώς την αδυναμία σώρευσή τους στο κεφάλαιο της οικονομίας με αποτέλεσμα η τελευταία να στερείται πόρους αναγκαίους και χρήσιμους για την μεγέθυνσή της ώστε σε βάθος χρόνου να μπορεί να αντεπεξέλθει στις υποχρεώσεις της.

Η κατάσταση θα μπορούσε να προσομοιάζει σε μια επιχείρηση στην οποία δεν συντελείται αύξηση της κεφαλαιακής συσσώρευσης διότι τα κέρδη οδηγούνται όλα στην πληρωμή των χρηματοδοτικών της εξόδων. Μοιραία η έλλειψη κεφαλαίων θα την οδηγήσει σε μικρότερα έσοδα και συνεπώς σε αδυναμία πληρωμής των χρηματοδοτικών της εξόδων και τελικά στην πτώχευση. Βεβαίως επειδή τα κράτη δεν πτωχεύουν οδηγούνται σε αδυναμία πληρωμών.

Συνεπώς η «διοικητική» ελάφρυνση του ελληνικού δημοσίου χρέους αποτελεί μια απολύτως λελογισμένη ενέργεια . Αυτό είναι αποδεκτό σχεδόν από όλους τους συμμετέχοντες, με τον ένα ή τον άλλο τρόπο , σε αυτή την περιπέτεια της ελληνικής οικονομίας. Το ΔΝΤ, το Eurogroup και όλοι οι αναλυτές. Μάλιστα το Eurogroup με συγκεκριμένη απόφασή του (27.11.2012) έχει προσανατολιστεί , υπό προϋποθέσεις , στη μείωση του ελληνικού δημοσίου χρέους .Το ποια μορφή θα λάβει θα αποφασιστεί στο τέλος της άνοιξης του 2014, κάτω από τους υπάρχοντες περιορισμούς της οικονομίας και της πολιτικής.

Οικονομικοί περιορισμοί σχετικά με την αναμενόμενη αναδιάρθρωση του Δημοσίου Χρέους της Ελλάδος.

Α. Από το Μάιο 2010 ,μέχρι και το τέλος του 2011 η χώρα δανείστηκε από τους Ευρωπαίους και το ΔΝΤ συνολικά 73,2 δις ευρώ. Εξ αυτών τα 52,9 δις ευρώ από τα κράτη μέλη της ευρωζώνης και 20,3 δις ευρώ από το ΔΝΤ.

Με τη νέα σύμβαση (Ιούλιος 2012) συμφωνήθηκε να χορηγηθεί στην Ελλάδα νέο δάνειο ύψους 109,1 δις ευρώ. Από 1.1.2012 μέχρι 31.8.2013 εκταμιεύθηκαν 98,489 δις ευρώ. Από αυτά από το ΕΤΧΣ εκταμιεύθηκαν 90,1598 δις ευρώ και από το ΔΝΤ 8,33 Δις ευρώ.

Στα παραπάνω δάνεια η Ελλάδα επιβαρύνεται σήμερα με τα εξής επιτόκια:

Β. Για το βραχυπρόθεσμο δανεισμό , ο οποίος αποτελείται από Έντοκα γραμμάτια του δημοσίου , 3μηνης και εξάμηνης διάρκειας , συνολικού ύψους για το 2013 περίπου 15 δις ευρώ, το επιτόκιο κυμαίνεται στο 4,2-4,3 %.

Γ. Για τα ομόλογα συνολικού ύψους 76,3 δις ευρώ (2013) τα επιτόκια είναι

Δ. Επίσης με την απόφαση της 21.02.2012 του Eurogroup αποφασίστηκε η επιστροφή των κερδών των Εθνικών Κεντρικών Τραπεζών από τα ελληνικά ομόλογα (ANFA ). Ακόμη με την απόφαση της 27/11/2012, του Eurogroup , αποφασίστηκε η επιστροφή των κερδών της ΕΚΤ από την αγορά ελληνικών ομολόγων (SMP).

Πίνακας 1

|

Σύνθεση χρέους Κεντρικής Διοίκησης. |

|||||

|

2011 |

2012 |

2013* |

2014** |

||

|

Ομόλογα |

259774 |

86297 |

76280 |

59610 |

|

|

Βραχυπρόθ. τίτλοι |

15059 |

18357 |

14950 |

14950 |

|

|

Δάνεια |

93145 |

200883 |

234670 |

251040 |

|

|

Δάνεια |

Μηχ. Στήρ |

73210 |

183099 |

217876 |

235600 |

|

Σύνολο |

367978 |

305537 |

325900 |

325600 |

|

|

ως % ΑΕΠ |

176,50% |

157,70% |

178,20% |

177,80% |

|

|

ΑΕΠ |

208532 |

193749 |

182911 |

183089 |

|

*Εκτιμήσεις, **Προβλέψεις.

Πηγή: Προϋπολογισμός 2014

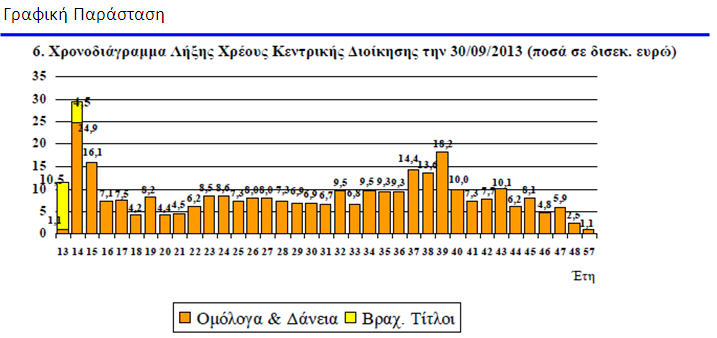

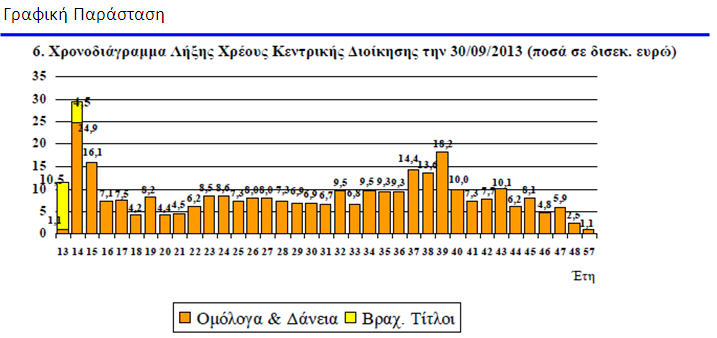

Το χρηματοπιστωτικό κόστος του ΔΧ για το 2013 ανέρχεται στα 6,4 δις ευρώ[1] από 12,764 δις ευρώ το 2012. Η μέση υπολειπόμενη φυσική διάρκεια του ελληνικού χρέους ανέρχεται σε 16,17 έτη μετά την χρονική επέκταση της ωρίμανσης των διμερών δανείων και των δανείων του ΕΤΧΣ κατά 15 έτη.

Ανακύπτει το ερώτημα επομένως με βάση όσα παραθέσαμε σε τι θα συνίσταται μια αναδιάρθρωση του χρέους όπως αυτή που αναμένεται να ληφθεί τον Μάιο του 2014 σύμφωνα με τις αποφάσεις του Eurogroup 27.11.2012 ώστε να έχει σημαντικές θετικές επιπτώσεις στην ελληνική οικονομία, δεδομένου ότι σύμφωνα με την κυρίαρχη λογική της ΕΕ και της ΕΚΤ δεν προβλέπεται απομείωση του μέσω «κουρέματος».

Αυτό που μπορεί να γίνει , σύμφωνα πάντα με την λογική αυτή, είναι:

Όλα τα παραπάνω δείχνουν ότι τα περιθώρια σημαντικής ελάφρυνσης του ελληνικού δημοσίου χρέους είναι σχετικά περιορισμένα αν αυτή περιορισθεί στην απλή χρονική επιμήκυνση ή στη μείωση των επιτοκίων. Όμως δεν προβλέπεται κάτι περισσότερο δραστικό κυρίως για πολιτικούς λόγους.

Πολιτικοί περιορισμοί σχετικά με την αναμενόμενη αναδιάρθρωση του Δημοσίου Χρέους της Ελλάδος.

Οι πολιτικοί περιορισμοί αφορούν στις αντιδράσεις που θα υπάρξουν στους λαούς των χωρών της ένωσης ενόψει της απώλειας που θα επέλθει στα δανειακά κεφάλαια λόγω της διοικητικής απομείωσης του ελληνικού δημοσίου χρέους. Ως γνωστόν ο κρατικός δανεισμός στις χώρες που έχουν εισέλθει σε Μνημόνιο συνοδεύτηκε με τις χειρότερες επικρίσεις για τους λαούς των συγκεκριμένων χωρών, με αποτέλεσμα τη διαμόρφωση της κοινής γνώμης με συγκεκριμένα χαρακτηριστικά. Υπάρχει το ζήτημα ,επίσης, της αντίδρασης των υπολοίπων κρατών – μελών που υποφέρουν από υψηλά δημόσια χρέη. Θεωρώ αντιθέτως ότι η αντίδραση των χρηματοπιστωτικών αγορών θα είναι ουδέτερη έως θετική όπως έχει αποδείξει η ιστορία. ![]()

![]()

Γραφική Παράσταση

Πηγή : Δελτίο Δημοσίου Χρέους Νο 71 , Σεπτέμβριος 2013.

[1] Αν συμπεριλάβουμε το ποσό των καταπτώσεων των εγγυήσεων του δημοσίου, 1,027 δις ευρώ, τις δαπάνες εκταμίευσης των δανείων ESM, 0,13 δις ευρώ και τις δαπάνες για τόκους των εξοπλιστικών προγραμμάτων , 0,75 δις ευρώ, το ύψος των δαπανών εξυπηρέτησης του δημοσίου χρέους ανέρχεται σε 8,307 δις ευρώ.

Facebook Comments